一、中国钨矿类型分布情况

钨是一种分布较广泛的元素,几乎普遍在各类岩石中都有,但含量较低。通过有关地质作用加以富集才能形成矿床作为商品矿石开采。从矿石类型来看,我国钨矿类型以白钨矿为主,黑钨矿和黑白混合钨矿为辅,占比分别为69%、22%和9%。

我国钨矿类型分布情况(单位:%)

资料来源:中国钨业协会,华经产业研究院整理

二、钨产业链

钨产业链上游包括白钨矿及黑钨矿的勘探和采选。产业链的中游是矿的冶炼,得到钨精矿、仲钨酸铵、氧化钨等产品。产业链的下游是钨的深加工,生产的产品包括高密度合金、硬质合金等。钨产品最终被广泛应用于机械制造、电力能源、石油化工等领域。

钨产业链

资料来源:公开资料整理

三、全球钨产业市场现状分析

据统计,2021年全球钨资源储量约370万吨,我国的钨资源丰富,钨储量及矿山钨产量世界第一,我国钨资源储量为190万吨,占比最大为51%;

2021年全球钨储量分布情况(单位:%)

资料来源:USGS,华经产业研究院整理

全球矿山钨产量约7.9万吨,我国矿山钨产量为6.6万吨,占比最大为83%。已发现的钨矿物和含钨矿物有20余种,具有经济开采价值的只有黑钨矿和白钨矿。

2021年全球矿山钨产量分布情况(单位:%)

资料来源:USGS,华经产业研究院整理

相关报告:华经产业研究院发布的《2022-2027年中国钨行业市场深度分析及投资战略规划报告》

四、中国钨产业市场现状分析

1、储量分布

我国钨产业包括钨矿资源开发、冶炼、产品深加工等环节,目前拥有完整的钨产业链,特别是在产业链的前端和中端具有明显优势。从我国钨矿资源储量分布来看,江西、湖南、河南是我国钨矿储量前三地区。

2020年我国钨矿资源储量分布情况

资料来源:自然资源部,华经产业研究院整理

2、开采量总指标

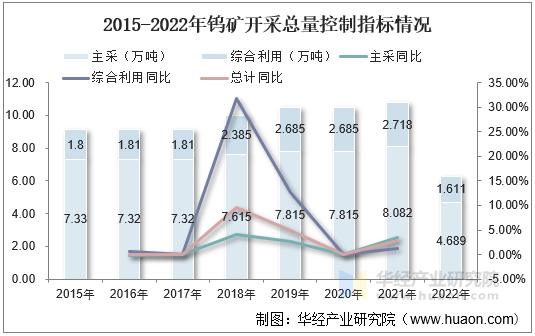

目前我国对钨矿开采实行总量控制,据统计,我国钨矿主采指标由2016年的7.32万吨增长至2021年的8.082万吨,CAGR为2%;综合利用指标由1.81万吨增张至2.72万吨,CAGR为8%;钨矿开采总量指标由9.13万吨增长至10.8万吨,CAGR为3%。2022年我国第一批钨矿主采指标为4.689吨,综合利用指标为1.611吨。

2015-2022年钨矿开采总量控制指标情况

注:2022年数据为开采总量控制指标(第一批)数据。

注:2022年数据为开采总量控制指标(第一批)数据。

资料来源:自然资源部,华经产业研究院整理

3、产量

近几年国内钨精矿产量变化幅度较小,2018-2021年产量在7.0~7.2万吨波动,为开采总量的65~72%。

2018-2021年国内钨精矿产量及增速

资料来源:安泰科,华经产业研究院整理

4、进出口

尽管我国钨的生产工艺、装备水平、产品质量较之前均有明显进步,但是,关键技术及行业整体盈利水平与国际龙头企业相比仍有较大差距,尤其是高端产品生产技术综合难度高、进口数量多、对我国制造业影响面广,是影响我国制造业发展的“卡脖子”产品。据统计,2021年我国钨矿砂及其精矿进口量为5776.8吨,同比增长82.13%,2020年与2021年我国无钨矿砂及其精矿出口,2022年第一季度我国钨矿恢复出口,出口量为19吨。

2015-2022年Q1我国钨矿砂及其精矿进出口数量

资料来源:中国海关,华经产业研究院整理

据统计,截至2022年第一季度我国钨矿砂及其精矿进口金额为1923.6万美元,同比增长89.6%,出口金额为22.9万美元。

2015-2022年Q1我国钨矿砂及其精矿进出口金额

资料来源:中国海关,华经产业研究院整理

从我国钨矿砂及其精矿进口来源地来看,我国钨矿砂及其精矿主要从缅甸、多民族玻利维亚国、西班牙与越南等地区进口,2021年进口量分别占比35.27%、13.21%、12.10%与10.69%。

2021年我国钨矿砂及其精矿进口来源地进口量分布(单位:%)

资料来源:中国海关,华经产业研究院整理

5、需求现状分析

我国钨下游消费领域包括硬质合金、钨材、钨特钢以及钨化工,据统计,下游领域中消费占比最大的是硬质合金行业,占比为59%,其次是钨材、钨特钢以及钨化工,占比分别是19%、18%、4%。

2021年钨下游消费结构(单位:%)

资料来源:安泰科,华经产业研究院整理

需求方面,2021年受益于国内经济总体运行稳定,企业生产经营活动持续复苏,制造业需求稳定增加,拉动了国内钨消费量上升。据统计,2021年我国钨消费合计为6.5万吨,同比增长13%,其中,原钨消费为5.5万吨,同比增长13%;废钨消费1万吨,同比增长11%。

2019-2021年我国钨消费情况

资料来源:安泰科,华经产业研究院整理

五、中国钨产业发展存在的问题

我国现有钨生产企业200余家,其中,规模较大的有五矿集团、厦门钨业、江钨集团、安泰科技、章源钨业等。钨产品包括中间原料类产品及终端深加工产品,其中,原料类产品包括钨精矿、仲钨酸铵(APT)、氧化钨粉、钨粉、碳化钨粉等,终端深加工产品包括硬质合金、纯钨制品、钨基合金等。按各产品产能统计,我国原料类产品约为50万吨/年,终端产品不足10万吨/年。目前我国钨产业发展存在的问题主要有产业结构性矛盾突出、自主创新研发能力薄弱、原料出口比例过高以及钨二次资源回收利用水平低:

我国钨产业发展存在的问题

资料来源:《我国钨产业发展现状及相关建议》,华经产业研究院整理

六、中国钨产业发展建议

1、完善创新体系,增强创新能力

在创新发展的新形势下,应积极探索钨行业共性核心技术攻关工作。从行业整体和中长期发展战略的高度谋划布局,从基础研究、重大共性核心技术到产业化应用进行全产业链设计,一体化组织技术研发,形成良性循环。建议重点针对硬质合金表面复合涂层及其制备技术、高性能超细及纳米晶产品、高性能超粗及特粗晶产品、高性能精密模具用硬质合金、新一代信息技术产业用6N级高纯钨制品、钨基产品再生利用及增材制造等关键技术进行研究。

2、完善产业发展环境

为优化产业布局,提高产业集中度,建议以优秀大型骨干企业为依托进行企业重组,形成若干个布局合理、特色鲜明、竞争力强的大型钨业集团,同时带动上下游工具制造产业集群。支持钨企业与钢铁、工程装备、汽车、航空、电子信息、矿山与石油天然气开采等行业中的大型骨干企业加强联合,打造协同制造基地,增强在国际市场的核心竞争力和抵御市场风险的能力。我国钨企业应对标国外先进企业,加快向服务型制造业转型升级的步伐,提升服务于制造业的综合能力。

3、加强人才队伍建设

加强基础研究是我国钨产业高质量发展的重要途径,应切实加强创新型科技人才队伍建设,为自主创新提供智力和人才保障。依托高端产品研发项目,加大创新人才培养力度。建设由高端人才引领、多领域密切衔接的技术创新团队,持续深入开展基础研究,重点加强产品设计、中试工程、工况使用参数优化、再生循环利用等环节,为我国制造业高质量发展提供支撑。

4、强化原料端的控制力

由于我国钨企业主要依赖国内钨资源及向国际市场提供初级原料的发展模式,导致国内中低端产品产能过剩,同质化竞争严重,产业结构矛盾突出。建议以国内钨用量为参考限度,严格限制国内钨矿开采量和仲钨酸铵产量,淘汰“散、乱、污”等技术落后的钨冶炼企业,促进钨资源的保护性开发。利用矿山资源及冶炼的相关优势,强化我国对全球钨资源的掌控能力,重点推动下游钨制品高端化,促进钨产业链的产品结构升级。另一方面,以高质量发展为引领,优化调整出口产品结构,降低原料类产品的出口比例,把产量指标、出口指标用于生产和出口高附加值的产品,深化国际供应链体系建设,提高产品国际竞争力。

华经产业研究院对中国钨行业发展现状、市场供需情况等进行了详细分析,对行业上下游产业链、企业竞争格局等进行了深入剖析,最大限度地降低企业投资风险与经营成本,提高企业竞争力;并运用多种数据分析技术,对行业发展趋势进行预测,以便企业能及时抢占市场先机;更多详细内容,请关注华经产业研究院出版的《2022-2027年中国钨行业市场深度分析及投资前景展望报告》。